京东数科股权于12月25日被公开拍卖

近日,天眼查数据显示,京东数科的运营主体京东数字科技控股有限公司(下称京东数科)发生工商变更,投资人哈尔滨誉衡集团有限公司退出(下称誉衡集团),新增投资人为国新央企的投资实体之一国新央企运营(广州)投资基金(有限合伙)(下称国新央企)。

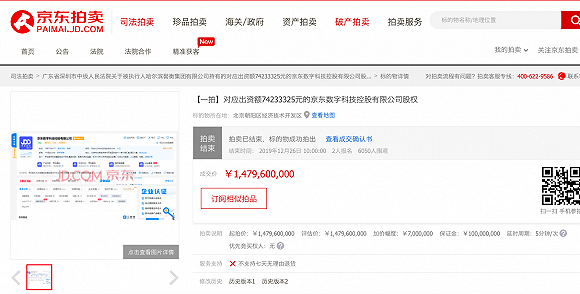

据京东拍卖网信息显示,誉衡集团持有的对应出资额7423.33万元的京东数字科技控股有限公司股权于12月25日被公开拍卖,起拍价14.8亿,出价记录为1次,国新央企竞拍成功。誉衡集团对应出资额的股权占京东数科股份总数的2.43%。按此计算,京东数科估值约为人民币608亿元。

根据法院执行裁定书,誉衡集团因与华能贵诚信托的合同纠纷,被法院裁定强制拍卖、变卖所持有的对应出资额7423.33万元的京东数科股权以清偿债务。据多家媒体报道,誉衡集团此前已深陷债务危机,除此次拍卖京东数科股权外,还多次被动减持旗下上市公司誉衡药业(002437.SZ)股份等。

天眼查资料显示,京东数科成立于2012年9月,注册资本约30.6亿人民币,法定代表人为刘强东,公司经营范围包括接受金融机构委托从事金融信息技术服务外包;接受金融机构委托从事金融业务流程外包;接受金融机构委托从事金融知识流程外包等。公司的第一大股东为宿迁东泰锦荣投资管理中心(有限合伙),持股比例为14.67%;第二大股东为刘强东本人,持股比例为14.02%,公司最终受益人为刘强东。

公开资料显示,京东金融脱胎于京东,于2013年10月京东金融开始独立运营,2017年8月正式完成VIE拆分成为独立个体,2018年9月更名京东数科。近日京东数科CEO陈生强透露,京东金融2019年在收入和利润上同时实现高增长,已经连续2年实现盈利。

此前京东数科已经历3轮融资,最新一轮融资为2018年的B轮融资,投后估值为人民币1330 亿,投资方包括中金资本、东证锦信、中银投资等。此前京东金融在2016年1月完成了66.5亿元人民币的A轮融资,由嘉实投资和中国太平领投,投后估值为466.5亿元人民币。在A+轮融资方案中,京东数科融后估值约637亿元。

如今,距离B轮融资已1年有余,按誉衡集团拍卖部分股份估值608亿计算,京东数科的估值非但未有上升,反而横遭腰斩,折射出整个金融科技市场融资环境的变化,金融科技巨头的估值正遭遇普遍看低,投资机构热情下降。

此外,誉衡集团并不是首个受让京东数科股份的股东,此前市场上流传的一份债权融资计划书显示,如今资金紧缺的中植系,在2015年左右以投后估值580亿元受让了京东金融3.35%的股权。

(张晓云)

图片

-

22省份一季度GDP出炉:广东

22省份一季度GDP出炉:广东  河南永城通报代王楼村改厕问

河南永城通报代王楼村改厕问  贡嘎山脚下的村民自发组队四

贡嘎山脚下的村民自发组队四

-

河南太康:打造“红色引擎

河南太康:打造“红色引擎  河南太康:智造品牌 打造千

河南太康:智造品牌 打造千  80多个国家争先抢购 “太康

80多个国家争先抢购 “太康  全国各地楼市调控已60余次

全国各地楼市调控已60余次  哈尔滨一滑雪场缆车系统发生

哈尔滨一滑雪场缆车系统发生  农村农业部:建立和完善蔬菜

农村农业部:建立和完善蔬菜 -

小果庄人撤了动物咋办?他们

小果庄人撤了动物咋办?他们  2021中国长春(国际)无人驾驶

2021中国长春(国际)无人驾驶  2020年北京薪酬大数据报告:

2020年北京薪酬大数据报告:  中国地震台网:四川宜宾市珙

中国地震台网:四川宜宾市珙  创历史新高!国家邮政局:

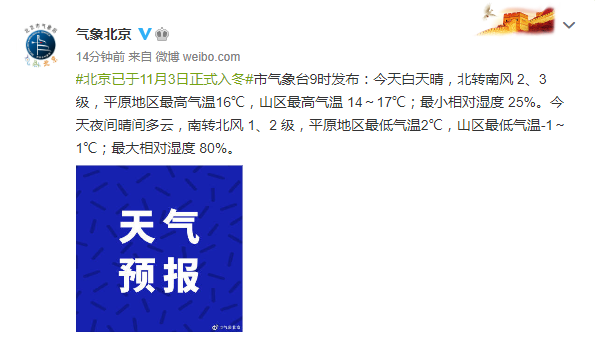

创历史新高!国家邮政局:  北京于11月3日正式迈入冬季

北京于11月3日正式迈入冬季 -

中国地震台网:新疆伊犁州巩

中国地震台网:新疆伊犁州巩  进博会:共享经济遍地开花

进博会:共享经济遍地开花  中国易地扶贫搬迁960余万人

中国易地扶贫搬迁960余万人 甘肃靖远移民农户:搬迁地不

重庆巫溪宁厂镇:来自一个千

重庆巫溪宁厂镇:来自一个千  马鞍山综合保税区:前三季度

马鞍山综合保税区:前三季度

金融

财经

要闻

公司

绿田机械股份有限公司(简称绿田机械)将于2021年3月18日首发上会。绿田机械拟在上交所主板上市,本次公开发行股份数量不超过2200万股,占发

详细>>11月6日,国际数据公司(IDC)手机季度跟踪报告显示,2020年第三季度中国智能手机市场出货量约8480万台,同比下滑14 3%。出货量前五的品牌分

详细>>突如其来的疫情黑天鹅,让中国零售行业整体遇冷,增长一度陷入停滞。对于业务模式主要面向线下门店的内衣企业来说,更是遭遇了前所未有的危

详细>>2020年上市公司半年报披露已结束,然而,神州数码今年上半年的业绩并不理想,营收净利双双下滑。并且近日公司发布公告称,10大董事、高管拟

详细>>8月28日,兑吧发布了2020年中期业绩。尽管受疫情及宏观经济影响,其广告收入有所下滑同时导致经调整净利润亦由盈转亏,但是其SaaS业务表现

详细>>27日晚间,申通快递发布2020年半年报。数据显示,上半年,公司实现营业收入92 58亿元,同比下降6 21%;实现归属于上市公司股东的净利润7067

详细>>